转自:掌上长沙

长沙晚报掌上长沙3月4日讯(全媒体记者 范宏欢)“白天忙于工作无暇顾及理财,这款产品只要在工作日的24点前下单,下个工作日起就开始计算收益!”近日,市民邹女士购买了中邮理财推出的一款名为“零钱宝YOUNG”的理财夜市专属产品,直呼“真香”。

记者了解到,近期银行和理财机构竞相“夜市”出摊,推出了多只“24小时不打烊”的理财产品,优势在于申赎灵活、起息及时,尤以现金管理类理财产品为主,成为了不少上班族的理财首选。

银行App开“理财夜市”专区

什么是理财夜市?顾名思义,就是在晚上提供理财服务的市场。理财夜市的产品可以在交易日24点前申购或赎回,视同当日交易,T+1日计算收益或到账。这样一来,投资者既不用担心错过理财的机会,也不用等待资金的回流,可以更灵活地安排自己的理财计划。

记者注意到,中邮理财近期共推出了2款理财夜市专属产品,风险等级均为PR1低风险。以“零钱宝YOUNG”为例,产品七日年化收益率为2.42%,面向18—35岁(不含18岁)的青年客户1分钱起购。中邮理财表示,后期还有更多理财夜市专属产品将不断上架。

而在App的“理财夜市”专区,共有6款代销的平安理财夜市专属理财产品。以“天天成长1号”为例,该产品0申购费,1分钱起购,1分钱追加。交易日0:00—24:00(不含)申购,T+1交易日开始计算收益;非交易日申购,T+2交易日开始计算收益,开始计算收益的次日就能查看收益;赎回费为0,支持快速赎回和普通赎回。

开年以来,招银理财、光大理财、平安理财、广银理财、、等多家银行、理财公司陆续推出“理财夜市”。在购买渠道上,记者浏览银行App发现,多家银行和理财子公司开设了“理财夜市”专区。在产品类型上,“理财夜市”产品多为现金管理类,或者由多只短期理财产品组成的活钱管理服务。从业绩比较基准来看,各理财子公司参与银行“理财夜市”的理财产品的业绩比较基准多在2%至3%之间,风险多为R1。

保持关注实现稳健收益

市民刘锦是一名企业白领,平日有较好的理财习惯。

“以前买理财产品就像赶早市,通常在下午两三点就得完成‘下单’,错过了这个时间点,就只能等到第二天了。如果碰上像端午、春节这样节假日,晚这几个小时就可能损失整个假期的收益。”在他看来,理财夜市的产品申购时间延长,24时前均可购买,不论多晚买入,都是下一个交易日确认,就像24小时营业的超市一样方便,非常适合白天忙于工作,无暇打理个人财务的上班族。

其实早在几年前,已有银行积极布局“理财夜市”。业内专家认为,相较于之前的夜市理财,这次参与的理财子公司更多,产品的类型和数量都有进一步丰富和提升。与此同时,这也对银行理财子公司的产品、服务和风险等能力提出了更高要求。

“最近咨询购买此类产品的客户挺多。”长沙营盘路支行客户经理表示,实际上,“理财夜市”产品主要是延长交易时间,收益上对投资者的影响很小。投资者的获益主要体现在两方面,一方面可以在非交易时间申购产品,另一方面是有些夜市产品可以提前起息。

记者注意到,与“理财夜市”类似,此前也有理财公司通过降费率、推出“T+0.5”赎回到账的理财产品、推出快赎额度较高的活钱管理服务等,实际上都是在“花式”揽客。但对于投资者来说,现金管理类和短债类理财产品具有流动性好、风险较低、收益稳定等特点,符合广大投资者的理财需求。在当前低利率环境下,投资者可多关注此类产品,从而实现稳健收益。

近一段时间,有一些投资者接到了银行的通知,说自己购买的理财产品,明明合约没有到期,却被提前终止。记者了解到,今年以来,提前终止的银行理财产品已经超过700款。银行提前终止理财产品的原因是什么呢?

数据显示,从2018年初到2020年10月20日,共有1618款银行理财产品提前终止,其中,仅2020年,就有785款产品提前终止合约,涉及多家商业银行。

业内人士表示,银行提前终止部分理财产品,有一个很重要的原因就是资管新规。按照2018年发布的资管新规的要求,所有理财产品都需要转换成净值型理财产品。今年以来,银行开始加快清退非净值型理财产品。截至2020年6月末,净值型银行理财产品存续规模约为13.24万亿元,同比增长67%,占全部理财产品存续余额的53.82%,银行理财产品净值化转型进度过半。此外,资金成本也是银行考虑的一个方面。

普益标准研究员于康:存续老产品定价较高,该部分产品大多仍存在“刚性兑付”现象,而当前市场利率维持较低水平,新增投资品收益下行,容易出现成本与收益倒挂的现象。出于资金成本控制考虑,部分银行适时采取了终止高收益产品运作方案。

对于银行单方面提前终止理财产品是否合法合规,业内人士表示,这需要看理财产品说明书里,是否对产品提前终止有相关约定。目前看来,过去发行的理财产品,绝大多数都有这一条款。

中国社科院金融所财富管理研究中心主任王增武:如果产品设计结构中,有赎回的条款,当然是合规的、合理合法的,如果没有这个条款和客户协商,客户同意,也是合规的,过往也有这样赎回的,有些是自动赎回的,比如产品收益超过一定收益率层次也可以赎回。

据市场消息称,4月10日,一位客户经理表示,“目前,该行已不再新发三年期、五年期大额存单产品额度。”消息发布后,引发市场关注。日前,《每日经济新闻》记者以投资者身份采访了一位招行客户经理,该客户经理表示,“三年期、五年期大额存单在招行APP上没有额度了,只有等不定期开放。”

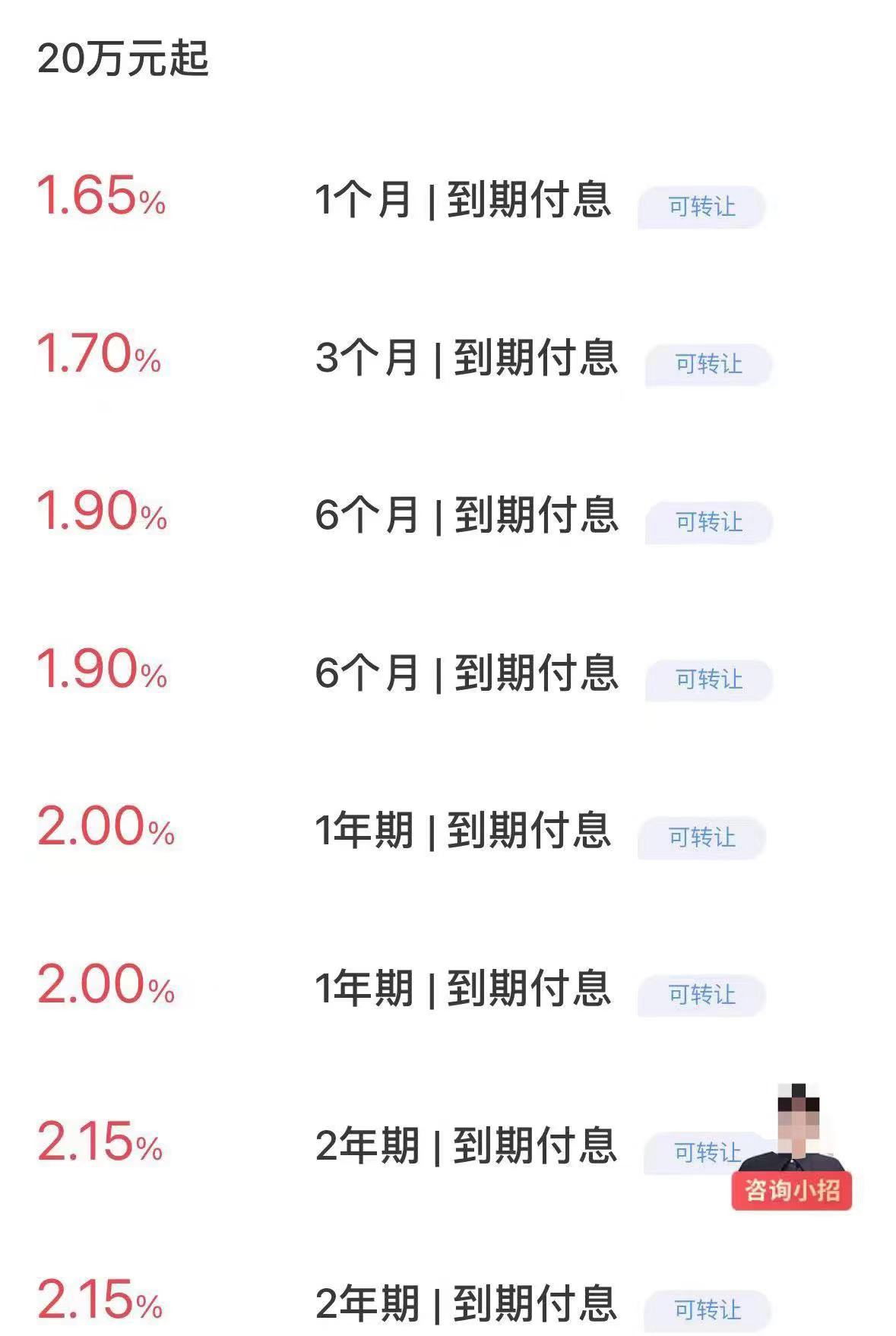

该客户经理还向每经记者介绍称,该行三年期大额存单已经“好几个月没有额度了”,目前两年期大额存单利率为2.15%。记者注意到,目前招行APP上已经没有三年期大额存单选项。

据悉,因具有收益率高、流动性好、安全性强、功能丰富等特点,银行大额存单产品向来广受用户追捧。过去很长一段时间,“被用户疯抢”“上架就售罄”“一单难求”等大额存单畅销事件在市场上频繁上演。

近期,《每日经济新闻》记者注意到,北京、深圳地区部分国有大行、城商行三年期,甚至两年期大额存单产品已经从存款产品的货架上悄然“消失”,转而主推的热销产品是以低风险的理财、保险产品为主。一位客服就告诉记者,目前,该行大额存单目前最长是一年期,无三年期、五年期产品。部分银行三年期大额存单售罄

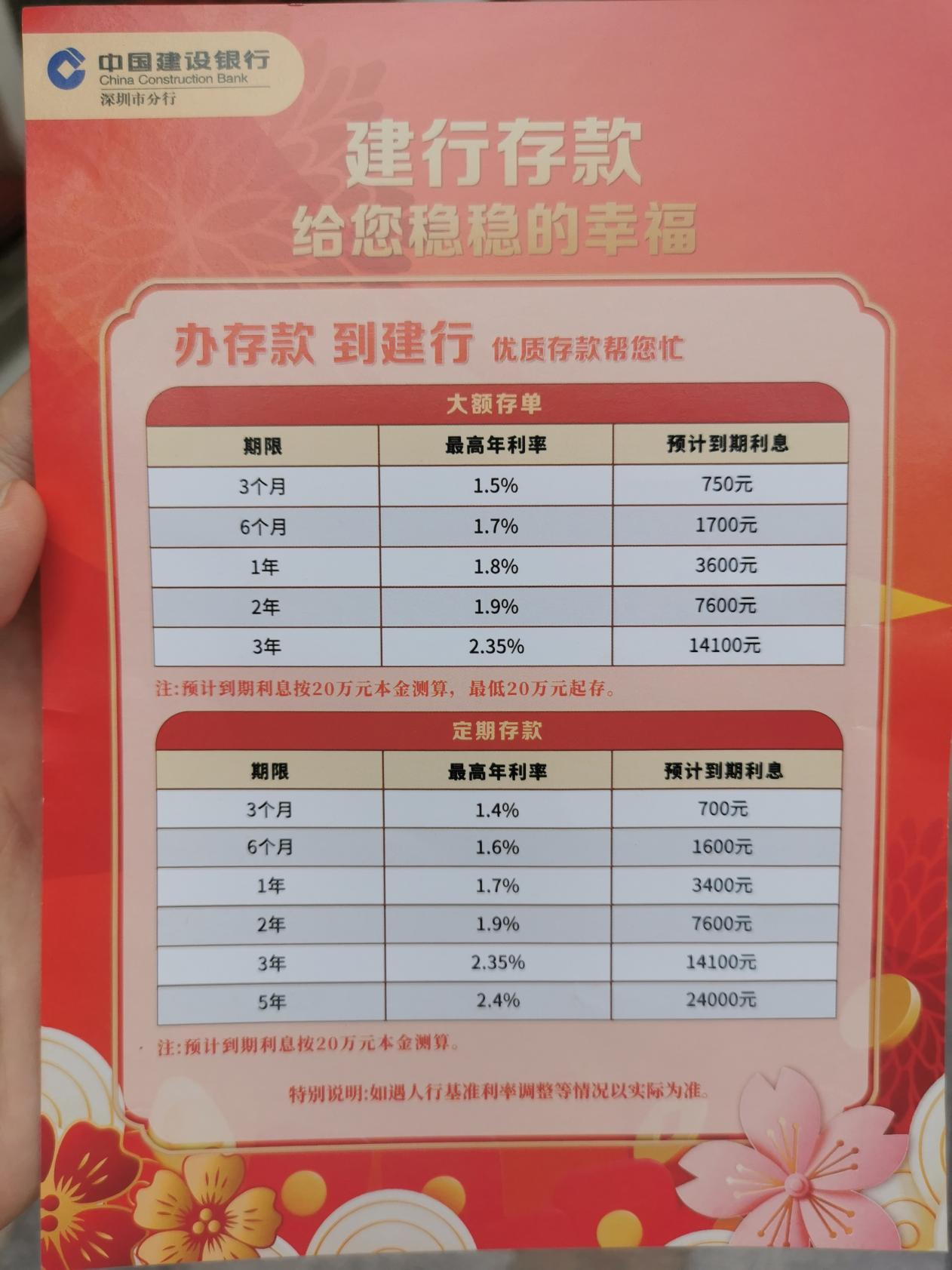

记者在走访调查中发现,目前多数银行两年期、三年期的大额存单产品依旧在售,但利率几乎与同期限的定期存款产品持平。建行深圳分行产品展示信息显示,该网点两年期、三年期大额存单利率分别为1.9%、2.35%,与同期限的定期存款产品一致,如若起投金额均为20万元,到期的利息收益是相同的。

“现在(我行)没有三年期的大额存单,只有两年期的。”在深圳一招商银行支行,一位理财经理对记者表示。

据招行客户经理介绍,目前该行三年的大额存单已经“好几个月没有额度了”,目前两年期的大额存单利率为2.15%。记者注意到目前招商银行APP上已经没有三年期大额存单的选项。

日前,招商银行表示,后续三年期、五年期大额存单的发行可能是需要看一下整体的资产负债情况,这些决定了未来产品的发行计划。暂时来讲确实是额度不足,有额度的最长的期限是两年期大额存单产品。

在定期存款方面,招行一工作人员表示“月初放出了三年定期2.6%的额度,我们客户经理名下有少量的额度,手机银行自己存只有2.4%。”此外,该工作人员表示,2.6%的利率需要三天内从行外转入资金。

除了招商银行,广州银行深圳某支行工作人员也表示,该行的大额存款要抢,“如果是新客户,是有额度的。但如果已经开过账户了,就得看有没有额度,一般我们是(每月)8号、18号、28号早上九点发额度。”工作人员介绍,该行抢购的大额存单起存金额分为50万和20万,对应的利率为2.75%和2.7%。

国有大行方面,线上渠道显示,目前三年期大额存单均显示“额度不足”。

此外,记者在北京银行APP上也看到,目前该行在售的大额存单产品,两年期、两年期已“不复存在”。目前,仅存一个月、三个月、半年期、一年期大额存单产品利率分别为1.8%、1.8%、2%、2.1%,起存金额均为20万元。

记者以存款人身份咨询该行客服,三年期、五年期大额存单产品相关情况,对方回复道:“大额存单目前最长是一年期,无三年期、五年期产品。”

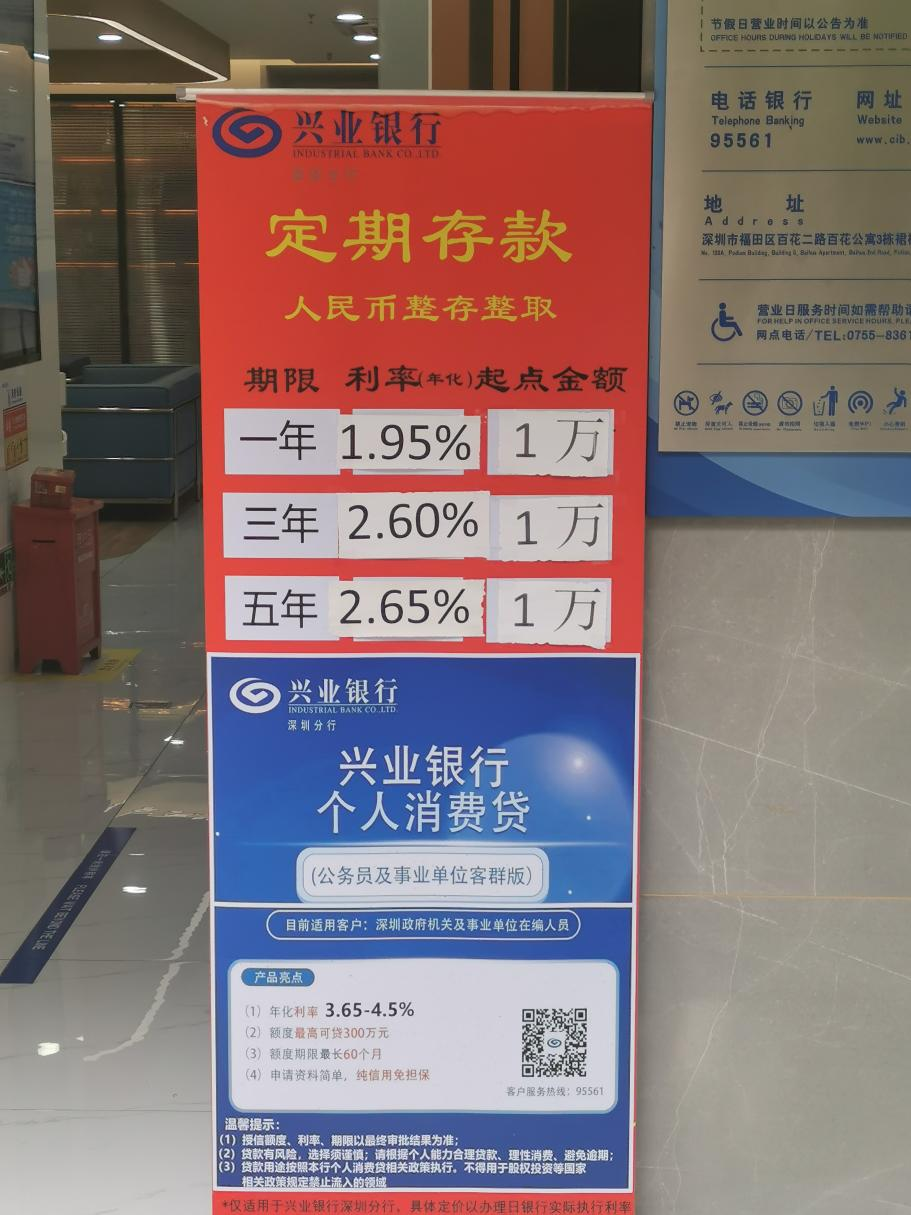

不过,记者走访发现,一些银行还有额度。例如,深圳某支行理财经理表示,该行三年期大额存单利率为2.5%,20万起存。记者注意到,该行三年定期存款利率为2.6%,较大额存单利率高0.1%。

工行一理财经理表示,该行目前三年期大额存单和普通定期利率相同,“最多就是大额存单有可转让功能。”此外,据工作人员介绍,该行三年期大额存单目前有额度,利率为2.35%。

“我们有一年期、两年、三年,还有三个月、六个月等期限的大额存单,中途要用的话可以做转让。”建行一工作人员表示,目前该行三年期大额存单最高年利率为2.35%。多家银行大额存单产品利率与同期限定期存款持平

记者注意到,目前多数银行两年期、三年期的大额存单产品依旧在售,但利率几乎与同期限的定期存款产品持平。

例如,APP显示,该行起存金额20万元的两年期、三年期大额存单产品利率分别2%、2.6%。但该行1万元起存的一年期、三年期定期存款产品利率分别为1.95%、2.60%。

另外,记者在建行深圳分行一网点发现,该行两年期、三年期大额存单利率分别为1.9%、2.35%。与同期限的定期存款产品一致,如若起投金额均为20万元,到期的利息收益是相同的。

走访调查中,记者注意到,随着三年期大额存单产品的悄然下架,低风险的保险、理财产品成为各家银行主推产品。目前,三年期大额存款以及定期存款利率已普遍低至“3%”以内,而受益较高的银保产品则成为银行销售策略的重点。

当记者咨询北京银行目前风险较低、利率相对较高的产品,客服回复表示:“我们目前在售的均为非保本理财产品,可前往就近营业网点咨询有理财职业资格的理财经理。”

记者来到北京地区一工行网点咨询,大厅内无任何存款产品宣传展示,大厅内仅有的展示是现金管理类的银行理财产品,其中包括净值型理财产品、同业存单及存款固收类开放式法人理财产品等。

深圳地区平安银行一理财经理介绍:“我们银行有增额终身寿险,利率3%,可以一次性购买,也可以分三次存进去,存完之后如果要用的话,第五年可以支取”。

除了这类期限较长的增额终身寿险,银行也有期限较短的两全保险。招商银行一理财经理便介绍了一款三年期的两全保险(分红型),“保单期限就是三年,三年到期退出,保底收益是每年1.6%。算上分红整体年化收益有3%。”

不过值得注意的是,保险产品不等于存款。上述招行理财经理表示,保险产品前几年现金价值比较低,需要确保前期资金不用才可以存。否则,提前支取也可能造成本金亏损。部分银行削减大额存单额度,为更加精细化地管理存款付息率

记者注意到,目前国内银行业的净息差收窄,是市场普遍比较关注的问题。根据国家金融监督管理总局披露的数据,截至2023年末,商业银行净息差为1.69%,已经跌破《合格审慎评估实施办法(2023年修订版)》中自律机制合意净息差1.8%的临界值。

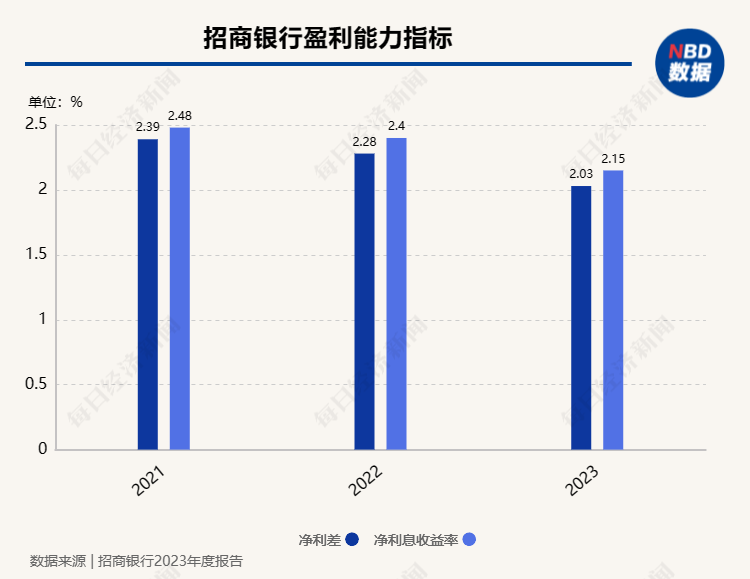

以招行年报为例,2023年该行净利息收益率为2.15%,较上年下降0.25个百分点。招行表示,为了保持净利息收益率的相对稳定,报告期内,该行进一步加强资产负债组合管理,资产端,持之以恒抓好贷款投放,同时加大债券的配置力度,提高资金使用效率;负债端,着力推动低成本核心存款的增长。

而近期,中小银行再迎一波存款“降息潮”。每经记者注意到,近期河南、陕西、云南、贵州等地多家中小银行密集发文宣布下调定期存款利率。涉及三个月、六个月、一年期、两年期、三年期等不同期限的存款产品,下调幅度从5个基点至45个基点不等。

分析近期三年期大额存单等产品“消失”的原因,金融市场部宏观研究员周茂华对记者表示,近年来银行存款及负债成本明显上升,部分银行净息差压力增大,银行通过合理压降大额存单等定期存款产品,优化存款负债结构,降低综合负债成本。

“只要目前银行负债成本及净息差压力不减,银行仍有动力主动优化负债结构,部分高息存款产品发行将控制在较低水平。”周茂华称。

中央财经大学证券期货研究所研究员杨海平表示,一般而言,商业银行需要根据自身的资产负债情况进行大额存单额度的管理。目前,部分商业银行大额存单额度不足,主要原因是这些商业银行存款增长情况较好,不需要依靠大额存单带动存款数量的增加或者进行存款结构的调整。在这种情况下,商业银行为了更加精细化地管理存款付息率,削减了大额存单的额度。

对于此后非保本的理财、保险产品是否会成为银行重点销售产品,周茂华表示,目前存款市场仍存在一定“失衡”,尤其定期存款占比明显高于常年水平。

随后,周茂又补充称:“随着经济复苏,消费和投资活动活跃,物价稳步回升,金融市场情绪逐步恢复,居民储蓄与金融资产的配置比重将逐步向常年水平回归,对于理财、保险等产品的需求,有望逐步增加。”

杨海平认为,商业银行积极推荐分红型终身寿险产品,主要考量是在信贷有效需求相对不足,存款利率下行的趋势下,针对客户寻找定期存款替代型理财产品的需求,主动出击,有效维护客户。由于其兼具保障与投资功能,分红型终身寿险产品契合大多数客户的风险偏好,具有较强的吸引力。

封面图片来源:每经记者 张寿林 摄