来源:国金食品饮料寇星

投资建议

整体节前动销反馈良好,行业需求及景气度稳中有升。高端价格稳中有升,茅台保持2380-2450元,和批价持续上涨。从我们十一月持续跟踪次高端白酒企业,可以看到春节开门红及中长期逻辑在持续验证。高端五粮液批价稳中有升,打款进度保持30-40%,渠道库存不到2个月。随着本周末春节出货旺季迎来高峰,预计春节前库存将明显下降,节后批价有望回升。次高端春节前一季度打款25%,节后15%,2020年青花系列50亿目标可期。当前渠道库存良性,一季度有望开门红。一季度完成50-55%打款目标,2020年销售目标稳中向好。洋河春节回款积极向好,批价稳步提升,经销商反馈积极,梦6+动销良好,产品优化有支撑。节前白酒趋势向好,茅五泸批价稳中向上,动销反馈积极,高端白酒兼具稳定性与确定性;次高端龙头预期差大,边际改善。我们长期逻辑不变,重点推荐高端龙头,关注边际改善的次高端。

2019年新出生人口数继续下降但高于市场此前预期,奶粉行业挤压式竞争愈发激烈,看好飞鹤、澳优等优质国产品牌的份额提升。国家统计局于1月17日发布2019年人口统计数据,2019年新出生人口为1465万人,较2018年继续下降,但高于市场此前预期。随着新出生人口数的持续下降,奶粉行业挤压式竞争愈发激烈,我们认为,伴随母婴渠道的强势崛起以及乳业振兴计划的扶持,国产奶粉迎来发展机遇,我们看好飞鹤、澳优等优质国产品牌份额的持续提升。根据我们渠道调研,蒙牛伊利均释放了2020年费用投放可能放缓的信号,当前竞争下,边际放缓的号角已经吹响,2020年有望实现继18-19年持续激烈竞争下的逐步放缓。竞争趋缓是乳制品投资较大逻辑,当前建议重点关注。

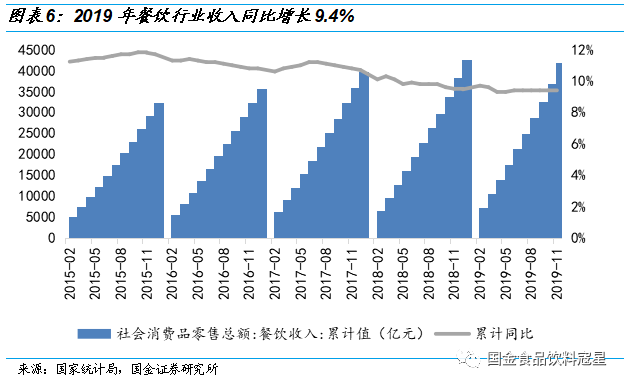

餐饮全年稳增9.4%,调味品行业全年高增可期。根据统计局公布的最新数据,2019年全年全国餐饮收入46721亿元,较去年同期增长9.4%;12月份当月全国餐饮收入4825亿元,同比增长9.1%。餐饮行业持续景气也确保了调味品行业的稳健增长,我们长期看好调味品行业随着餐饮产业的发展而不断实现规模扩张,提升行业投资价值。展望全年,四季度预计两大公司核心调味品仍维持稳健增长,小品类快速扩张,叠加春节提前等因素,全年收入利润将完美超速收官。我们长期看好海天以稳健换空间;中炬激励机制目标权重改变,收入占比从20%提升至40%,2020年业绩确定性较强,估值上升空间较大,当前重点关注。

2019全年啤酒产量增长1.1%,市场需求持续回暖。参考统计局的最新数据,12月规模以上啤酒企业实现产量240.6万千升;2019全年规模以上啤酒企业实现产量3765.29万千升,同比增长1.1%。啤酒产量全年实现同比增长,延续稳中略升的行业大趋势,啤酒消费端回暖的趋势虽然缓慢,但仍稳步行进在量价齐升的通道中。长期来看,结构升级和利润改善仍是行业增长的核心动能,各公司为优化产品结构而对应的相关工作并未完全结束,推荐关注具备中高端研发和渠道能力的,建议也重点关注盈利能力持续改善、结构有望加速上行的等公司。

风险提示:宏观经济疲软拖累消费/业绩不达预期/市场系统性风险等。

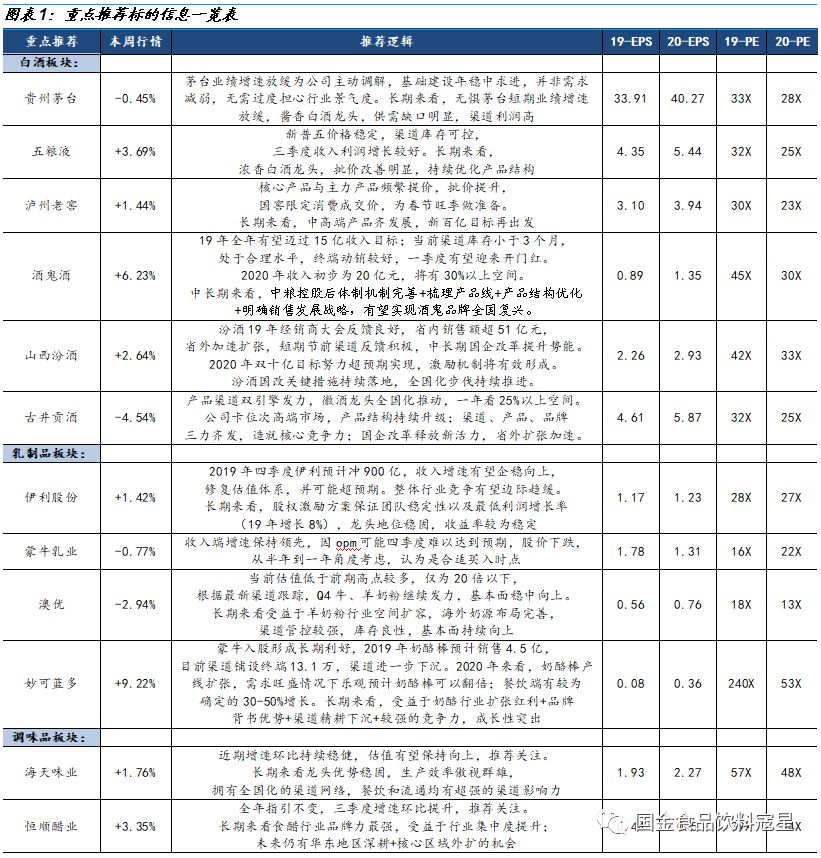

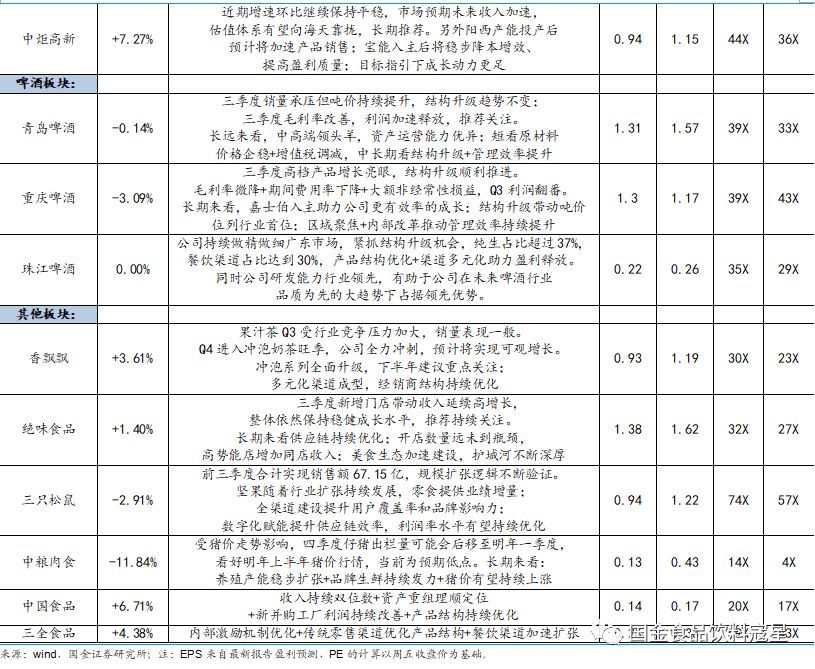

重点标的推荐

本月重点推荐标的:白酒板块推荐高端品种茅台、五粮液、泸州老窖,次高端推荐势能提升的山西汾酒、弹性较大的酒鬼酒以及春节打款较为积极的古井;乳制品推荐收益率稳定的伊利、蒙牛以及估值在低位的澳优,细分行业推荐成长性较好的;调味品板块推荐、、;啤酒板块推荐青岛啤酒、重庆啤酒、;其他板块推荐、、、中粮肉食、中国食品、等。

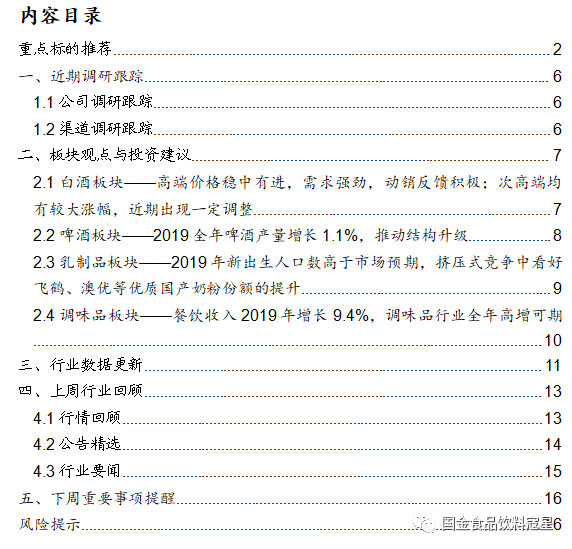

内容目录

图表目录

一、近期重点调研跟踪

1.1公司调研跟踪

【妙可蓝多:奶酪棒快速放量,全年高增长可期】

核心要点

1)19Q4经营情况:四季度奶酪业务依然保持了快速增长,不管是餐饮、零售还是电商,所有渠道的销售数据都是增长的。截止到11月底,线下零售终端达到13.1万家。

2)20Q1经营预计:目前奶酪棒处于产能比较紧张的状态,截至12月底,公司奶酪棒12条产线满产满销。这种情况预计在一季度有所缓解,2月份可能会新增3条生产线,一季度奶酪棒仍然会保持较快的增长势头。

3)与蒙牛之间的合作:第一,资金层面得到改善,后期可以更快地进行扩产;第二,蒙牛入股以后,会向妙可蓝多派出董事和财务副总监负责资金监督和管理,治理结构大幅改善;第三,双方也计划在采购、渠道以及营销资源上进行共享,但是目前为止还没具体到操作层面。

1.2渠道调研跟踪

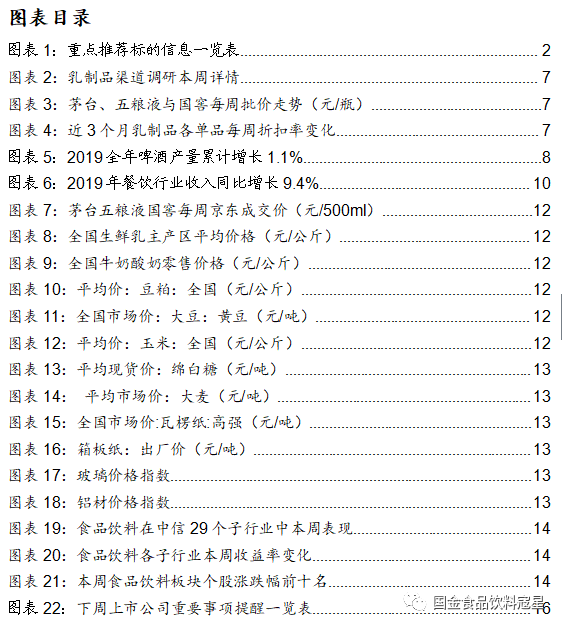

(1)白酒:高端价格稳中有进,需求强劲,动销反馈积极。次高端均有较大涨幅,近期出现一定调整。普飞批价在2380-2450元波动,批价平稳,各地区反馈已到2月份的货。五粮液批价920-930元,部分地区批价近940元,环比稳中有升,经销商积极性较高,打款进度保持30-40%,渠道库存不到2个月。国窖1573批价780-800元,四川等地区批价已经超过800元,稳中向上,需求及动销超预期。洋河海、天、梦3、梦6、梦6+批价分别为122、275、375、500、600元,环比变化不大。洋河渠道改革显成效,经销商积极性提升;同时提升内部激励,构建新型厂商关系,新产品助力结构升级,积极进行品质革命。梦M6+基酒,在头排酒的基础上添加了更多“陈酒”,容量规格增加至550ml,有望改善产品老化问题。山西汾酒青花20批价为340-350元,终端价约为378元;青花30批价为540-550元,终端价约为598元。古井贡酒批价稳中向上,古5、古8、古20批价分别为125、240、515元,古8及以上占比持续提升,春节回款目标50-55%,省内经销商打款积极,省外扩张和投入强势。

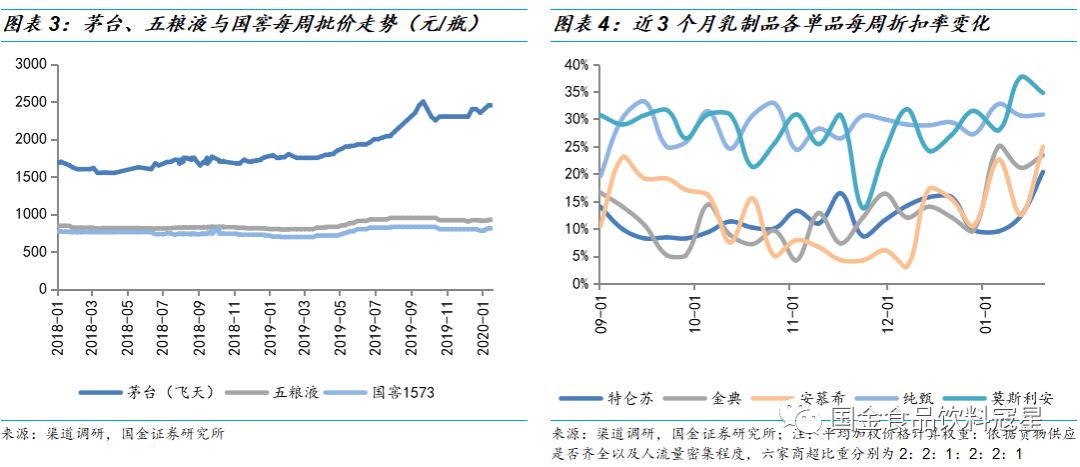

(2)乳制品:春节临近,整体折扣促销力度环比加强,其中安慕希、纯甄、金典、特仑苏以及有机奶折扣环比均有所加大,莫斯利安促销略有放缓,低温奶买赠促销活动较上周有所加强。具体来看:蒙牛纯甄本周折扣率30.8%,较上周提升0.2pct;特仑苏纯牛奶本周折扣率20.3%,较上周提升8.0pct;特仑苏有机奶折扣力度为16.7%,较上周持平。伊利安慕希本周折扣率24.9%,较上周提升12.4pct;金典纯牛奶折扣力度较上周2.3pct至23.4%;金典有机奶折扣率较上周提升5.6pct至11.6%。光明莫斯利安本周折扣率34.7%,较上周下降2.9pct;优+本周折扣率19.3%,较上周提升11.6pct。

新鲜度方面:常温产品基本已进入12月份产期。各地综合来看,本周常温奶产品已转向12月份,伊利、蒙牛部分常温产品已进入2020年1月份产期,而新鲜度在2个月之前或3个月之前的产品均加强了促销力度,进入清库存阶段。低温奶几乎都是本月生产,表现较好。

二、版块观点与投资建议

2.1白酒板块——高端价格稳中有进,需求强劲,动销反馈积极;次高端均有较大涨幅,近期出现一定调整

中信白酒指数本周(01.13-01.17)上涨0.86%。高端龙头确定性强,次高端龙头渠道反馈向好。

高端白酒:1):批价在2380-2450元波动,批价平稳,经销商已到2月份的货,电商和直销平台持续出货,单季度发货量巨大,但批价稳定,说明终端需求依旧强劲。20年计划营业总收入同比+10%,基础建设年稳中求进。节前批价稳中向上,中长期护城河较深。2)五粮液:批价920-930元,较前期890-900元提升明显,部分地区批价接近940元。经销商积极性较高,打款进度保持30-40%。渠道库存不到2个月,但随着春节出货旺季在本周末迎来高峰,预计春节前库存将下降至1个月以内。春节后批价有望回升。3)泸州老窖:国窖批价780-800元波动,稳中有升,四川等地区批价已经超过800元,需求及动销超预期。预计全国范围都将进一步提高出厂价,终端普遍出货价在850元。国窖将从2月10日起执行二月份终端配额,二月份配额按照2019年全年完成数的4%执行。

次高端:1)山西汾酒:批价稳定,库存良好。其中青花20批价为340-350元,终端价约为378元,单瓶利润约为50元;青花30批价为540-550元,终端价约为598元,单瓶利润约为30元。经销商库存保持良性,在2个月之内。春节前一季度打款25%,节后15%,2020年青花系列50亿目标可期。青30目标增速100%,青20为40%。山东、内蒙、江苏省外趋势向好,全国化步伐持续推进。2)古井贡酒:批价稳中向上,古5、古8、古20批价分别为125、240、515元,古8及以上占比持续提升,古5稳步增长,献礼增长承压。一季度完成50-55%打款目标,1月23日预计完成一季度打款的80%,开门红可期。2020年销售目标稳中向好,集团口径15%,销售口径20%。3):海、天、梦3、梦6、梦6+批价为122、275、375、500元、600元,环比变化不大。春节回款积极向好,南京地区几乎持平,苏南地区回款实现个位数增长。我们预计春节整体省内回款小个位数增长,省外目标双位数,全年大个位数营收增长可期。短期来看,批价稳步提升,库存1.5个月左右,经销商反馈积极。中长期来看,梦6+动销良好,产品优化有支撑。4):国缘对开、四开批价分别为250-255元、380-385元,环比基本不变。库存方面,春节备货前,南京地区经销商库存1.5个月左右,淮安地区库存0.5个月左右,受近期春节备货的影响,库存有所提升,仍属正常。

高端龙头确定性强,渠道持续改善,降速为自然趋势,各环节持续健康优化更为核心;次高端与区域龙头调整政策,表现预计进一步分化。重点推荐:高端茅台、五粮液、老窖;次高端:古井、汾酒、酒鬼酒,及边际改善的洋河。

2.2啤酒板块——2019全年啤酒产量增长1.1%,推动结构升级

2019全年啤酒产量增长1.1%,市场需求持续回暖:参考统计局的最新数据,12月规模以上啤酒企业实现产量240.6万千升;2019全年规模以上啤酒企业实现产量3765.29万千升,同比增长1.1%。啤酒全年产量实现同比增长,延续稳中略升的行业大趋势,啤酒消费端回暖的趋势虽然缓慢,但仍稳步行进在量价齐升的通道中。

11月份零售端量价齐升,结构升级加速推进:参考我们跟踪到的终端数据,11月啤酒行业总销售额同比实现中个位增长;其中均价同比有明显提升的同时销量也出现小个位数增长。分公司来看,嘉士伯销售额实现两位数增长,表现亮眼,青岛啤酒、华润雪花和珠江啤酒增长也在平均水平以上;头部公司在本轮结构升级中占据领先优势,提升产品结构的同时加速扩张市场份额。预计12月份市场变化不大,大概率延续量平价增的大趋势。四季度虽为消费淡季,但整体消费仍是稳中略升,全年全行业收入、利润携手增长是大概率事件。

结构升级带动利润改善仍是长期逻辑:从大的逻辑来看,19年预计啤酒产量弱复苏情形仍然持续,各公司收入端仍然需要依靠价格提升来推动,而价格提升主要依赖于ASP提升(结构优化&可能性局部提价)。同时ASP提升也利好利润端。另外成本端来看,尽管19年大麦成本有上升预期,不过我们认为整体啤酒成本端可控,根据我们对青岛啤酒大麦和包装物两类核心原材料价格波动测算来看,理想情况下(同时上涨2pct),毛利率提升0.8个百分点,悲观情况下(同时上涨5pct),下调2个百分点。而今年有增值税下调利好,根据我们测算,各公司预计全年净利率提升在1个百分点之上。因此可以对冲成本端的上涨。整体来说,啤酒行业今年盈利仍然有望持续释放。目前行业仍然处于改善阶段,各公司为优化产品结构而对应的相关工作并未完全结束,包括关厂、销售体系改革等,使得未来1-2年仍然是行业盈利彻底释放的前调整期。因此,这也是非常重要的布局期。除了青岛啤酒、珠江啤酒外,建议也重点关注盈利能力持续改善、结构有望加速上行的华润啤酒、重庆啤酒。

2.3乳制品板块——2019年新出生人口数高于市场预期,挤压式竞争中看好飞鹤、澳优等优质国产奶粉份额的提升

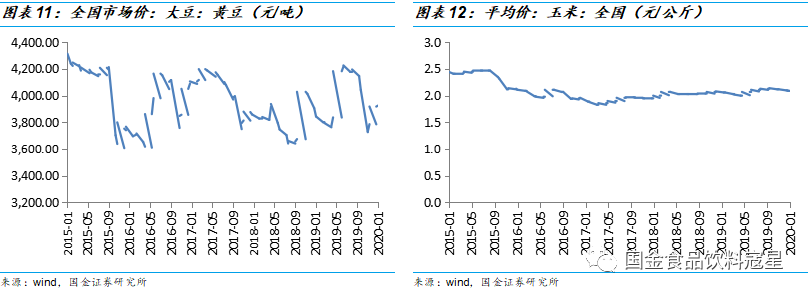

原奶价格环比持稳,重点关注后期原奶价格走势。受供需影响,19年下半年原奶价格仍持续温和上涨。根据我们对原奶价格的持续跟踪,2019年上半年我国主产区生鲜乳平均价约为3.57元/kg,同比上涨约4%,2019年下半年生鲜乳平均价约为3.73元/kg,同比上涨7.3%(2019全年预计上涨约5.5%),涨幅环比拉大。截至1月8日,我国主产区生鲜乳平均价格为3.83元/公斤,环比持稳,同比上涨6.1%。当前上游原奶仍是需求增速大于供给增速,我们预计未来原奶价格依然会面临一定上涨的压力,建议重点关注后期原奶价格走势。

2019年新出生人口数继续下降但高于市场此前预期,奶粉行业挤压式竞争愈发激烈,看好飞鹤、澳优等优质国产品牌的份额提升。国家统计局于1月17日发布2019年最新人口统计数据,2019全年新出生人口为1465万人,较2018年的1523万人继续下降,创近10年出生人口数新低,但高于市场此前预期。随着新出生人口数的持续下降,奶粉行业挤压式竞争愈发激烈,我们认为,伴随母婴渠道的强势崛起以及乳业振兴计划的扶持,国产奶粉迎来发展机遇,我们看好飞鹤、澳优等优质国产品牌份额的持续提升。飞鹤深度拥抱奶粉渠道,终端数量覆盖近10万家,每年50万场地推活动持续加强消费者教育,具备较深护城河;通过“适合中国宝宝体质”口号打造与外资品牌的产品差异,已建立巨大的品牌优势。我们认为公司的渠道优势有望推动飞鹤在奶粉行业挤压式竞争中继续杀出重围,推动飞鹤份额持续提升,同时在这一过程中也会推动飞鹤保持一个较高的增长。澳优的核心逻辑在于羊奶粉的空间与增长,公司在羊奶粉细分行业优势明显,2019年在我国全部羊奶粉进口额中占比超过60%,当前羊奶粉在整个婴配粉市场的占比不到7%,体量较小,拥有极大的增长空间,而羊奶粉的市场扩容可以有力推动未来澳优业绩的持续较高增长。此外,澳优海外工厂布局完善,奶源优质、充足,同时具备较强的渠道掌控力,激励体系也十分完善。根据渠道跟踪来看,四季度公司羊奶粉增速稳中有升,我们预计澳优四季度业绩有望持续向上。当前飞鹤、澳优对应2020年估值均在15倍以内,仍有30%以上空间,建议重点关注。

11月终端数据显示两强费用投放环比有所加强,预计两强竞争将持续,19Q4可能达到竞争高点和预期低点。根据我们最新跟踪数据,临近年底,伊利、蒙牛又开启新一轮的费用战(预计11月份为预热阶段,12月份竞争将达到阶段性高点),费用投放环比10月份有所加强,终端动销在此刺激下环比加快,两强终端增速均出现环比提升。从最新跟踪来看,两强在四季度依然以要收入和份额为主,竞争依然持续进行,因此建议四季度市场不宜对利润预期太高。渠道反馈2020年蒙牛费用有收敛的趋势,当前股价因此而上涨,建议重点关注;伊利11月终端增速已经超过蒙牛,我们预计900亿目标有望顺利达成,同时看好2020年较高的盈利弹性及收入稳定性和高分红率,当前重点关注。从我们持续跟踪来看,当前市场已经下调了对蒙牛19年利润的预期,渠道反馈2020年蒙牛费用有收敛的趋势,因此推高了市场情绪,我们预计2020年两强竞争大概率边际趋缓,当前建议重点关注;伊利三季度利润弹性初显,向市场宣告跟随战略的持续,大概率将在不远的时期出现超预期的收入和利润增长,看好明年较高的弹性,当前建议重点关注。

根据渠道调研,蒙牛伊利均释放了2020年费用投放可能放缓的信号,当前竞争下,边际放缓的号角已经吹响,2020年有望实现继18-19年持续激烈竞争下的逐步放缓。竞争趋缓是乳制品投资较大逻辑,建议重点关注。当前市场已经下调了对蒙牛19年利润的预期,达到长期预期低点,预计全年空间超30%;伊利看好明年较高的弹性,乐观预计空间有望超20%。2020年港股食品行业势必将迎来奶粉股的爆发,这将是一个具有极高关注度的板块,并且将可能在未来一年多有翻倍可能性,重点推荐澳优和飞鹤。此外推荐关注弹性较大的和成长性较好的妙可蓝多

2.4调味品板块——餐饮收入2019年增长9.4%,调味品行业全年高增可期

2019全年餐饮行业同比增长9.4%,延续高景气度:根据统计局公布的最新数据,2019年全年全国餐饮收入46721亿元,较去年同期增长9.4%;12月当月全国餐饮收入4825亿元,同比增长9.1%,增速较去年同期提升0.1pct;同时全年全国限额以上单位餐饮收入9445亿元,同比增长7.1%,餐饮行业累计增速高于社会消费品零售总额的累计增幅(8.0%),继续领跑各项社会消费品零售额增长。餐饮行业作为调味品重要的下游客户,行业景气度是调味品行业发展的有效前瞻指标,餐饮行业持续景气也确保了调味品行业的稳健增长,我们长期看好调味品行业随着餐饮产业的发展而不断实现规模扩张,提升行业投资价值。

零售端增速11月环比稳中略降,龙头增速行业领先:参考我们跟踪到的终端数据,11月调味品行业整体零售端销售额增长环比稳中略降,其中海天、李锦记和美味鲜增速均环比提升,而千禾增速环比略有下降,海天、美味鲜、千禾增速领先且高于行业平均水平,不断扩大领先优势。海天11月零售端增速环比提升,并且酱油增速环比持续提升,蚝油保持20%以上的高速增长,终端需求持续旺盛,不断巩固公司全渠道、多品类领先优势。美味鲜11月调味品增速环比提升,酱油和蚝油增长均环比提速,公司持续的开拓和投入确保了整体调味品收入的稳健增长,同时内部结构稳步调整,多个增长引擎同时发力。

四季度调味品行业竞争依然激烈,海天和中炬稳中有升,千禾继续保持双位数高增。当前估值较2019年有所回落,我们认为在2020年基本面平稳基础上股价有望再次迎来上行,推荐重点关注。

三、行业数据更新

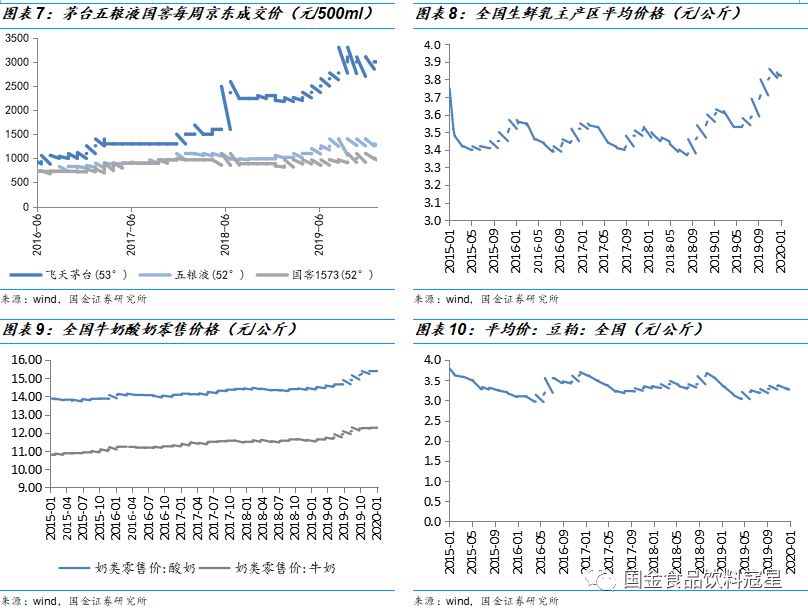

本周茅台、五粮液、国窖1573终端成交价均环比持稳。据京东各品牌白酒成交价来看,本周茅台、五粮液、国窖1573终端成交价均环比持稳,具体来看:飞天茅台(53°)本周价格为2999元/500ml,较上周持平;五粮液(52°)本周价格为1267元/500ml,较上周持平;国窖1573(52°)本周价格为999元/500ml,较上周持平。节前飞天、普五、1573批价均稳中向上,动销反馈积极,高端白酒仍具有较强确定性。

原奶价格环比持稳,预计后期仍不改温和上涨态势。截至2020年1月8日,内蒙古、河北等10个奶牛主产省(区)生鲜乳平均价格为3.83元/公斤,较上期持平,同比增长6.09%。自2019年6月份以来,生鲜乳价格持续小幅上涨,建议重点关注原奶价格走势,当前原奶供需仍然偏紧,预计后期原奶价格仍将处于温和上涨趋势。1月10日牛奶价格为12.26元/公斤,较上期(1月03日)小幅下跌0.08%;酸奶价格为15.36元/公斤,较上期(1月03日)小幅下跌0.19%。

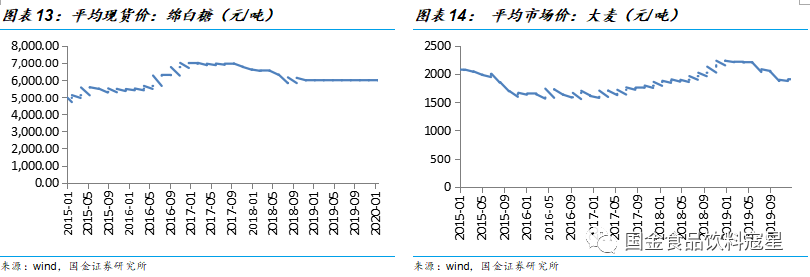

调味品方面,整体原料价格基本持稳。截至1月10日,大豆(黄豆)市场价为3926.00元/吨,与上期(12月30日)相比上涨0.20%。豆粕价格小幅下跌,1月8日全国豆粕平均价格为3.25元/公斤,较上期(1月01日)下跌0.31%。1月8日全国玉米平均价格2.09元/公斤,较上期持平。1月18日绵白糖现货价为5990.56元/吨,处于稳定状态。综合来看,调味品原料价格基本持稳。

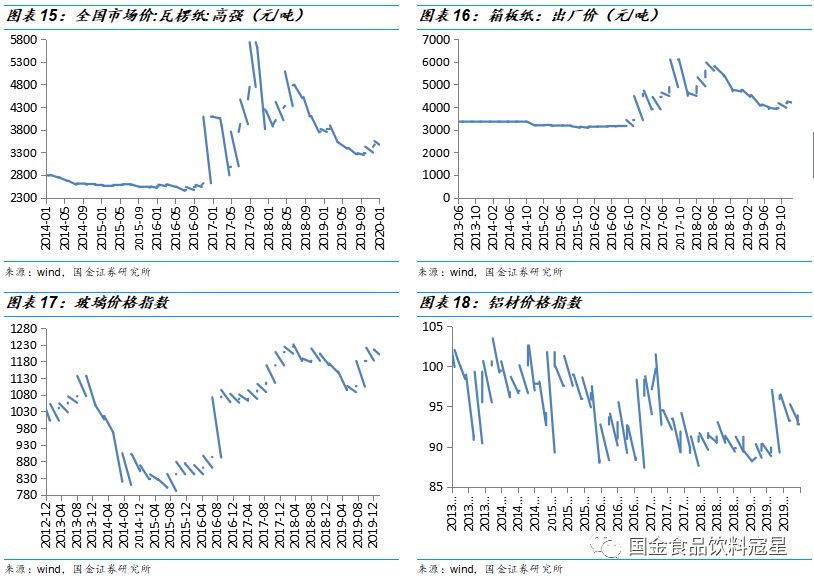

啤酒方面:大麦价格环比略有上涨,包装成本价格略有下跌。截至2020年1月17日,国内大麦市场平均价为1907.50元/吨,环比上涨0.13%。包装材料方面,1月10日瓦楞纸市场价为3547.30元/吨,较上期(12月30日)下跌0.04%;1月17日箱板纸平均价格为4250.00元/吨,较上期持平;1月17日玻璃价格指数为1201.25,较上周(1月10日)下跌0.31%;1月10日铝材价格指数为92.78,与上期持平。总体来看,包装材料整体价格略有下跌。

四、上周行业回顾

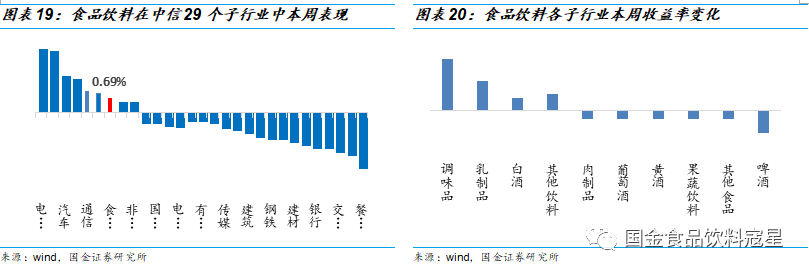

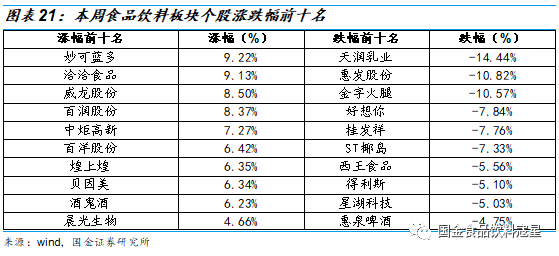

4.1行情回顾

2020年1月6日-2020年1月10日,上涨0.44%,食品饮料板块上涨2.84%,其中涨幅前三的分别是(+23.45%)、妙可蓝多(+17.99%)、古井贡酒(+15.95%),跌幅前三的分别是惠发股份(-26.23%)、(-16.06%)、(-4.07%)。

4.2公告精选

【-销售简报】全资子公司烟台龙大养殖有限公司从事生猪养殖业务。龙大养殖2019年12月份共销售生猪1.27万头,环比下降16.45%,同比下降61.16%。2019年12月份,龙大养殖商品猪销售均价为32.70元/公斤,比2019年11月份上涨3.74%。

【妙可蓝多-提供担保】公司为吉林科技向金融机构申请的借款提供连带责任保证担保,担保的主债权金额合计为人民币3190万元,承担的保证责任期间为主债务履行期届满之日起2年。

【-配股结果】截至认购缴款结束日,天润乳业配股有效认股数量为6148.49万股,占本次可配售股份总数股的98.95%,超过了中国证监会《上市公司证券发行管理办法》中的认配率下限,故本次配股发行成功。

【-业绩预告】公司预计2019年全年业绩为盈利1500万元–1900万元,同比扭亏。

【妙可蓝多-高管减持】公司董事兼高级管理人员任松、白丽君和高级管理人员郭永来合计持有本公司股份210万股,约占公司目前股份总数的0.51%。拟以集中竞价交易方式减持公司股份合计不超过52.5万股,占公司总股本比例的0.13%,减持价格按市场价格确定。

【珠江啤酒-高管聘任】与会董事经认真讨论,审议通过了《关于聘任公司总经理的议案》。经公司董事长王志斌先生提名、董事会提名委员会审核,现聘任黄文胜先生为公司总经理,任期从即日起,至第四届董事会换届之日止。

【今世缘-业绩预告】公司预计2019年度归属于上市公司股东的净利润13.81亿元—14.96亿元,同比增加20%—30%;预计扣除非经常性损益后归属于上市公司股东的净利润13.32亿元—14.43亿元,同比增加20%—30%。

【妙可蓝多-股东减持】东里镇中心持有7.08%股份,拟计划减持公司股份不超过1227万股,即不超过公司总股本的3%。通过集中竞价方式减持不超过409万股,即不超过公司总股本的1%;拟通过大宗交易方式减持不超过818万股,即不超过公司总股本的2%。

【-董事辞职】公司董事会于1月16日收到公司董事向文豪先生提交的书面辞职申请,向文豪先生由于达法定退 休年龄,从公司控股股东单位重庆市涪陵国有资产投资经营集团有限公司退休,不再适合担任公司董事职务,申请辞去公司董事职务,辞职后,向文豪先生将不再担任公司任何职务。

【-高管辞职】董事会于近日收到公司副总经理李宝柱先生的书面辞职报告。李宝柱先生因个人原因辞去公司副总经理职务,辞职后不再担任公司任何职务。

【洋河股份-高管辞职】公司董事会近日收到副总裁朱伟先生的辞职报告,朱伟先生因个人原因,申请辞去公司副总裁职务。根据相关法律、法规及公司制度的规定,辞职报告自送达公司董事会时生效。朱伟先生辞职后,不再担任公司任何职务。

【妙可蓝多-股东减持】王永香持有7.04%股份,拟计划减持公司股份不超过1227万股,即不超过公司总股本的3%。通过集中竞价方式减持不超过409万股,即不超过公司总股本的1%;拟通过大宗交易方式减持不超过818万股,即不超过公司总股本的2%。

4.3行业要闻

酒类及饮料:

在2020年1月1日起实施的《产业结构调整指导目录》中,“白酒生产线”从限制类轻工业中删除,名酒企业的扩建限制也随之消失。以茅台、五粮液、洋河梦之蓝、国窖1573、青花汾酒为代表的高端白酒一度存在的“产能不足”短板也将进一步得到补齐,新的产能竞赛开始了。(云酒头条)

王耀定调洋河2020年的发展战略,实施“12633”工作方略:即咬定“一个目标”,激发“二次创业”,升级“六种力量”,打赢“三大战役”,强化“三项保障”,以决战决胜之势,打赢转型攻坚战,奋力开启更好时代高质量发展新征程。(酒说)

近日,在投资者关系活动中表示,为实现2023年营收30亿元、利润6亿元目标,公司将采取多项措施,例如巩固提升产品及区域竞争优势,明确考核以目标为前提、以业绩增量为依据,建立长效激励约束机制,充分授权以激发活力。(云酒头条)

近日,继签约金鹰商贸集团(10万瓶年供货量)、(维权)(40吨年供货量)、大张集团之后,茅台再与成都伊藤洋华堂、欧亚卖场(40吨年供货量)达成合作,拓展了飞天茅台在四川、吉林两地的直销渠道。(酒说)

1月11日—21日,物美将在北京市场以1499元的价格,投放10万瓶的茅台。(酒说)

近日,泸州老窖集团党委副书记、副董事长、总裁孙跃介绍,2019年,泸州老窖集团全面超额完成市委市政府和市国资委下达的各项工作任务。集团全年预计突破销售额316亿元,同比增长350%;利税总额13.79亿元,同比增长44%。(徽酒)

随着1月15日天虹商场股份有限公司宣布已与贵州茅台集团正式签约,成为广东区域贵州茅台系列酒水的直供卖场,截至目前,已经有16家线下商超,相继宣布与贵州茅台签约获得相关直销配额,开展“1499元飞天茅台酒抢购活动”。(酒说)

其他:

从蒙牛“单飞”后,君乐宝又于近期公布了2019年的业绩表现。1月10日,君乐宝乳业集团董事长魏立华在君乐宝战略发布会上向媒体透露,2019年君乐宝集团销售收入同比增长25%。其中,奶粉产销量为7.5万吨,同比增长62%。(纳食)

集团发布消息称,2019年集团旗下A股上市公司增至4家,全球员工增至近8万人,全年销售收入实现1590亿,收入、利润、税收同比增长均超过20%,在中国民营企业排行榜上升至第31位。(食业家)

这场漫长的山火已经对澳大利亚当地的农业造成重创,其中也包括作为支柱产业之一的乳业。根据路透社早前发布的消息,当地新南威尔士州南海岸沿线的主要产奶区,以及维多利亚州的东吉普斯兰都受到了影响。除了牧场遭受到损失,大火还连带影响了干草饲料等成本。(荷斯坦)

近日,新希望集团投资的澳大利亚鲜奶控股公司(Australian Fresh Milk Holdings, AHFM)完成了以4000万澳元收购维多利亚州北部的Torrumbarry牧场交易。通过收购Torrumbarry牧场,AFMH已成为澳洲最大的原奶生产商。(食品板)

1月15日,三只松鼠相关负责人在接受记者采访时表示,2025年三只松鼠开店目标是开设1000家投食店,1万家松鼠小店。在产品品类上,未来零食占比有望超过坚果。(纳食)

1月16日,宁夏农垦集团与内蒙古伊利集团根据10年鲜奶供销战略合作协议,双方计划在平罗县红崖子奶牛养殖基地建设4座单体为12500头规模化奶牛养殖场,建成后总存栏奶牛50000头,计划总投资20亿元。(乳业资讯网)

五、下周重要事件提醒

风险提示

宏观经济疲软——经济增长降速将显著影响整体消费情况 ;

业绩不达预期——目前食品饮料板块市场预期较高,存在业绩不达预期可能;

市场系统性风险等。

团队简介

寇星:

食品饮料行业组长,清华MBA,中科院生物化工硕士,曾就职于中粮集团,7年食品饮料产业实践和研究经验。18年3月加入研究所。

覆盖范围:食品饮料全板块

联系方式:15811000965

邮箱:kouxing@gjzq.com.cn

刘宸倩:

食品饮料行业研究员,新加坡国立大学硕士,应用经济学专业背景,曾就职于食品饮料团队,3年食品饮料行业研究经验。2019年11月加入国金证券食品饮料组,主要覆盖白酒、部分小食品。

联系方式:15001862326

邮箱:liuchenqian@gjzq.com.cn

卢周伟:

食品饮料行业研究助理,华南理工大学硕士,食品科学+企业管理专业背景,19年3月加入国金证券食品饮料组。

覆盖范围:调味品、啤酒、小食品

联系方式:15521261647

邮箱:luzhouwei@gjzq.com.cn

贾淑靖:

食品饮料行业研究助理,上海财经大学硕士,18年11月加入国金证券研究所食品饮料组。

覆盖范围:乳制品、白酒、肉制品

联系方式:15121021375

邮箱:jiashujing@gjzq.com.cn

往

期

链

接

行业周报

【国金食饮】周观点0112:节前渠道反馈积极,重点布局春节行情

【国金食饮】周观点0105:无惧茅台短期业绩放缓,坚定看好高端龙头

【国金食饮】周观点1229:茅台销售计划略超预期,春节趋势向好

【国金食饮】周观点1222:步入后周期时代,重点把握确定性龙头

【国金食饮】周观点1215:把握确定性龙头,重视年底布局

【国金食饮】周观点1208:把握确定性与成长性,市场噪音中坚定信心

【国金食饮】周观点1201:风雨中坚守,调整中笃定

【国金食饮】周观点1123:白酒批价稳中向上,啤酒产量继续回升

【国金食饮】周观点1117:白酒淡季批价稳定,啤酒板块景气度提升

【国金食饮】周观点1110:高端白酒反馈稳定,各板块低估值品种迎来反弹旧

【国金食饮】周观点1103:三季报检验期结束,各子行业景气度依旧

【国金食饮】周观点1027:秋糖会反馈较为平稳,坚定看好一二线龙头

【国金食饮】周观点1020:白酒板块短期波动正常,坚定看好一二线龙头

【国金食饮】周观点0929:批价调整不改长期逻辑,持续看好高端白酒

【国金食饮】周观点0922:国庆承接中秋旺季,持续看好高端白酒

【国金食饮】周观点0916:茅台价格波动为正常调整, 当前时点持续看好高端白酒

【国金食饮】周观点0825:白酒板块确定性加强,乳业推荐尽快买入蒙牛伊利澳优

【国金食饮】周观点0818:关注统计局数据显示风险, 乳业推荐尽快买入蒙牛伊利澳优

【国金食饮】周观点0811:茅台营销公司方案落地超预期,乳业推荐买入蒙牛关注伊利

【国金食饮】周观点0714:白酒基本面平稳依旧, 短期看好乳业景气度向上

【国金食饮】周观点0707:白酒中报预报来临,板块情绪接近临界点

【国金食饮】周观点0630:白酒估值溢价持续,乳业关注风险点, 调味品有望超预期

【国金食饮】周观点0623:白酒持续重点关注, 乳业短期扰动凸显竞争态势不改

【国金食饮】周观点0616:茅台提前锁定全年业绩, 乳业、调味品收入端持续向好

【国金食饮】周观点0609:食饮行业防守属性上佳, 各子行业趋势向上不改

【国金食饮】周观点0602:一线白酒趋势向上,大众品景气度依旧

【国金食饮】周观点0526:重点关注茅台股东大会, 坚守一线白酒和大众品龙头

【国金食饮】周观点0512:短期扰动不改一线白酒向上趋势,二季度进入大众品利润释放期

【国金食饮】周观点0421:进入季报密集期, 重点关注各行业龙头公司超预期表现

【国金食饮】周观点0414:短期回调不改上涨趋势,建议择机加配白酒、乳制品

【国金食饮】周观点0407:茅台一季度超预期,白酒行情有望持续

【国金食饮】周观点0331:白酒重点关注弹性品种,乳业推荐择机买入双龙头

【国金食饮】周观点0324:糖酒会反馈良性,建议继续关注并买入低估值、预期差标的

【国金食饮】周观点0317:糖酒会在即,建议关注并买入白酒、乳制品等个股

【国金食饮】周观点0310:回调提供买入时点, 重点关注各子行业基本面稳定品种

【国金食饮】周观点0224:白酒低估值有望继续修复,乳制品促销力度持续加强

【国金食饮】周观点0217:白酒板块表现强劲,乳制品促销力度略有下降

【国金食饮】周观点0203:节后白酒行情不确定,首推调味品板块

【国金食饮】周观点0127:调味品板块防守属性上佳, 乳业强促销依然持续

【国金食饮】周观点0120:食品饮料板块表现强劲,节前行情有望维持

(更多内容请下滑阅读)

事件点评

【国金食饮】中粮肉食19年经营数据点评:出栏量低于此前指引,2020年仍持乐观态度

【国金食饮】妙可蓝多引进蒙牛战投点评:引入蒙牛作为战投,多方利好助推公司腾飞

【国金食饮】海天事件点评:收购合肥燕庄,平台型调味品企业值得期待

【国金食饮】酒鬼酒事件点评:短期事件不改中长期发展逻辑, 上调盈利预测

【国金食饮】三全食品业绩预告点评:利润释放超预期,改革加速推进

【国金食饮】五粮液点评:19年收入预计超500亿,渠道持续改善可期

【国金食饮】蒙牛收购LDD事件点评:君乐宝缺口有所弥补,蒙牛全球化进程加速

【国金食饮】伊利三季报点评:Q3业绩超预期,四季度盈利弹性有望持续释放

【国金食饮】澳优三季报点评:Q3核心业务表现超预期,Q4有望继续发力

【国金食饮】五粮液三季报点评:业绩稳健增长,改革红利持续释放

【国金食饮】泸州老窖三季报点评:业绩保持高增长,全年目标有望实现

【国金食饮】澳优三季报预告点评:Q3牛奶粉超预期放量,核心业绩不负众望

【国金食饮】中炬高新三季报点评:利润加速释放,经营全面向好

【国金食饮】海天味业三季报点评:业绩持续稳健,龙头优势巩固

【国金食饮】三只松鼠三季报点评:利润受非经常性损益影响,规模扩张趋势不改

【国金食饮】青岛啤酒三季报点评:结构升级趋势持续,盈利能力不断改善

【国金食饮】恒顺醋业三季报点评:食醋稳健+料酒高增,龙头潜力待释放

【国金食饮】天润乳业三季报点评:Q3收入增速放缓,疆外市场仍待进一步打开

【国金食饮】香飘飘三季报点评:果汁茶增长短期放缓,静待品牌张力释放

【国金食饮】绝味食品三季报点评:业绩稳健增长,加速建设美食生态圈

【国金食饮】重庆啤酒三季报点评:结构升级趋势不减,第二市场加速开拓

【国金食饮】酒鬼酒三季报点评:季度间波动不改公司中长期发展逻辑, 看好内参、酒鬼四季度放量

【国金食饮】三季报点评:业绩超预期,利润率水平创新高

【国金食饮】茅台三季报业绩点评:业绩略低预期,需求依旧强劲

【国金食饮】三只松鼠公司点评:利润受政府补助减少承压,规模扩张趋势不改

【国金食饮】蒙牛收购贝拉米事件点评:加码高端有机婴配粉,着眼更长期布局

【国金食饮】三只松鼠半年报点评:收入高增长,产业链优势延伸0903

【国金食饮】半年报点评:短期步伐放缓不改长期向上姿态, 全年目标未变稳步迈向千亿时代0902

【国金食饮】五粮液半年报点评:新品顺利切换,中秋放量可期0902

【国金食饮】蒙牛乳业半年报点评:中期业绩不负众望,利润端有望持续向上0829

【国金食饮】泸州老窖半年报点评:上半年业绩表现靓丽,中秋旺季放量在即0829

【国金食饮】绝味食品中报点评:收入持续高增长,费用投放效率不断优化0829

【国金食饮】中国食品半年报点评:1H业绩稳健增长,下半年利润有望逐渐显现0828

【国金食饮】中粮肉食半年报点评:公司业绩符合预期,下半年有望实现环比改善0828

【国金食饮】恒顺醋业半年报点评:食醋量价齐升+料酒放量,盈利能力持续改善0827

【国金食饮】半年报点评:竞争加剧+库存调整致收入下滑,新品能否放量将是下半年关注重点0827

【国金食饮】重庆啤酒中报点评:结构升级稳步推进,经营效率持续领先0826

【国金食饮】天润乳业半年报点评:上半年业绩符合预期,下半年增长有望提速0826

【国金食饮】中炬高新:调味品业务稳健增长,新激励促均衡发展0823

【国金食饮】酒鬼酒2019年半年报点评:内参发力趋势不改,利润有望持续显现0822

【国金食饮】香飘飘事件点评:新产品、新代言、新定位,开启新一轮成长0821

【国金食饮】澳优做空第二波:“市场还会再次被带节奏吗?事实告诉我们不会了”(个人解读,非官方)0819

【国金食饮】澳优做空报告事件点评:不惧风波坚定成长,持续向上扬帆远航0818

【国金食饮】青岛啤酒中报点评:业绩超预期,结构升级提速0816

【国金食饮】洽洽食品中报点评:聚焦核心品类,利润弹性持续释放0816

【国金食饮】海天味业中报点评:业绩符合预期,龙头优势持续深化0815

【国金食饮】澳优半年报点评:1H业绩不负众望,下半年有望迎来更快增长0814

【国金食饮】香飘飘中报点评:收入高增长,业绩弹性持续释放0813

【国金食饮】伊利股权激励事件点评:股权激励如期而至,助推公司稳定发展0807

【国金食饮】五粮液上半年经营数据点评:上半年业绩符合预期,看好三季度新品表现0806

【国金食饮】澳优股价异动点评:利空即将出尽,预计将迎来最佳买入时点0806

【国金食饮】澳优2019年半年报预告点评:核心利润大超预期,坚定看好公司长期发展0802

【国金食饮】香飘飘点评:果汁茶上市满一年,交出靓丽答卷0724

【国金食饮】茅台半年报业绩点评:收入表现波澜不惊,酝酿下一轮超预期表现0718

【国金食饮】中粮肉食2季度经营数据点评:出栏量稳步增长,不过仍需防范利润风险0716

【国金食饮】茅台H1业绩预告点评:看好三季度报表端表现,全年业绩增长无需担忧0715

【国金食饮】中炬高新跟踪点评:聚焦主业+优化激励,战略机制理顺0704

【国金食饮】君乐宝事件点评:短期收入受损不改集团千亿规划, 利润端持续修复加快蒙牛发展步伐0703

【国金食饮】澳优点评:益生菌再下一城,黄金十年发展规划稳步推进0610

【国金食饮】香飘飘点评:果汁茶旺季来临,大单品加速放量0527

【国金食饮】澳优乳业一季报点评:Q1如期实现开门红,全年有望持续稳健发展0515

【国金食饮】澳优一季度盈利预告点评:自有奶粉稳定输出,全年稳健增长值得期待0507

【国金食饮】酒鬼酒一季报点评:内参政策致毛利率下降, 全年不改利润修复态势0430

【国金食饮】五粮液一季报点评:一季度实现开门红,升级版普五值得期待0429

【国金食饮】中炬高新一季报点评:调味品稳健增长,提速增效初显0429

【国金食饮】绝味食品一季报点评:开启万店新时代,净利率持续提升0429

【国金食饮】恒顺醋业一季报点评:提价如期带动业绩增长,全年稳增可期0429

【国金食饮】伊利股份一季报点评:收入超预期,净利率持续环比修复, 全年费用率有望边际下行0429

【国金食饮】海天味业一季报点评:持续稳健增长,净利率创新高0426

【国金食饮】贵州茅台一季报点评:一季度实现开门红, 直销+非标提升助力全年目标达成0425

【国金食饮】洽洽食品一季报点评:高基数下收入增长放缓,待坚果放量提升盈利0425

【国金食饮】年报点评:速冻板块加速成长,19年Q1迎来开门红0425

【国金食饮】天润乳业年报与一季报点评:Q1业绩环比改善明显,全年目标有望顺利实现0422

【国金食饮】香飘飘一季报点评:业绩高增长,果汁茶持续放量0421

【国金食饮】绝味食品年报点评:主业量价齐升,可转债助力产能扩张0417

【国金食饮】恒顺醋业年报点评:调味品稳健增长,多元化渠道共成长0416

【国金食饮】洽洽食品年报点评:业绩符合预期,19年继续享受改革红利0412

【国金食饮】酒鬼酒一季度快报点评:Q1利润略低预期,长期不改企业加速之势0410

【国金食饮】伊利事件点评:回购彰显管理层信心,公司利润有望显现0409

【国金食饮】养元饮品事件点评:税率下降增厚利润,基本面有望持续受益0409

【国金食饮】养元饮品18年年报点评——Q4基本面超预期,19年业绩有望持续改善0401

【国金食饮】中炬高新18年年报点评:体制变更终落地,19年再出发0331

【国金食饮】贵州茅台18年年报点评:Q4业绩超预期,19年预计稳健增长0329

【国金食饮】蒙牛乳业18年年报点评:18年利润超预期,19年净利率有望继续改善0328

【国金食饮】五粮液18年年报点评:收入略超预期,后千亿时代开启0328

【国金食饮】酒鬼酒18年年报点评:18年业绩符合预期,全国化酒鬼有望卷土而来0327

【国金食饮】海天味业年报点评:“二五”完美收官,龙头持续稳健增长0326

【国金食饮】伊利事件点评:收购创造协同价值,收入端有望进一步提振0319

【国金食饮】澳优年报点评:奶粉业务表现靓丽,19年有望持续实现高增长0319

【国金食饮】伊利18年年报点评:利润略超预期,19年费用率有望下行0301

【国金食饮】公司点评:蒙牛乳业—董事长更迭不改长期战略方向, 19年费用率有望下行0201

【国金食饮】公司点评:酒鬼酒—短期放缓不改长期向上趋势0128

【国金食饮】公司点评:绝味食品—业绩符合预期,公司竞争力有望进一步加强0128

【国金食饮】“猪瘟”事件速评0122

【国金食饮】伊利股份:Q3收入略低于预期,原奶走高压制毛利率20181030

【国金食饮】伊利股份:东南亚加速布局,预计国际并购进入加速期20181130

【国金食饮】蒙牛乳业:18H1毛利率修复超预期,盈利能力持续改善20180830

【国金食饮】酒鬼酒:扣非利润增速预计持续高增长, 基本面向好预期不改20180709

【国金食饮】酒鬼酒:提价增厚公司利润,预计全年高增长20180705

【国金食饮】蒙牛乳业:授出限制性股票奖励,持续看好未来业绩20180509

(更多内容请下滑阅读)

公司深度

【国金食饮深度】三全食品:改革加速利润释放,餐饮扩大渠道覆盖

【国金食饮深度】山西汾酒:国改助力,清香崛起,汾酒复兴正当时

【国金食饮深度】妙可蓝多:奶酪黑马横空出世,未来龙头初具雏形

【国金食饮深度】珠江啤酒:华南优势地位巩固,产品结构升级持续

【国金食饮深度】古井贡酒:产品渠道双引擎发力,助推区域龙头二次腾飞

【国金食饮深度】可口可乐中国装瓶公司——中国食品:基本面持续向上,估值底部已现0811

【国金食饮深度】重庆啤酒:嘉士伯助力成长,经营效率傲视群雄0722

【国金食饮深度】三只松鼠:进击的休闲食品领军企业0708

【国金食饮深度】泸州老窖:内部调整多方发力,品牌复兴未来可期0604

【国金食饮深度】青岛啤酒:青啤再起航,成长价值重估0516

【国金食饮深度】中粮肉食:全产业链布局稳步扩张, 猪周期反转有望推动量价齐升0417

【国金食饮深度】香飘飘:果汁茶发力,公司有望进入新一轮成长周期0414

【国金食饮深度】奶粉行业港股公司:十年磨一剑,澳优步入高速发展轨道0222

【国金食饮深度】收入争夺战持续,原奶成本上升影响凸显 ——对伊利三季报分析兼乳业两强未来展望0117

【国金食饮深度】液态奶收入差距扩大,费用投放影响盈利水平——伊利/蒙牛18年中报数据对比分析20180906

【国金食饮深度】酒鬼酒:乘势而上,全力加速20180512

【国金食饮深度】蒙牛乳业:补齐短板,全面进入提速期20180329

(更多内容请下滑阅读)

行业专题

【国金食品年度策略报告】确定性中的弹性,弹性中的确定性

【国金食饮】食品饮料行业月报-10月线上保健品增速回暖,速冻食品持续高增长

【国金食饮】食品饮料行业三季报前瞻专题: 坚定看好高端白酒,首选业绩确定性高个股

【国金食饮】食品饮料行业月报-9月线上保健品增速回落,速冻食品持续高增长

【国金食饮】特仑苏促销动了谁的奶酪?—— 以特仑苏为例,揭开大单品终端促销的面纱0828

【国金食饮】7月线上数据月报:休闲食品高增长,线上速冻食品爆发0808

【国金食饮】食品饮料行业半年报前瞻专题:坚定看好各品类龙头,首选业绩确定性高个股0717

【国金食饮】行业专题研究:这是最坏的时代,也是最好的时代—— 乳业双龙头历史复盘,未来应该何去何从?0211

【国金食饮】春节三四线城市乳制品及调味品调研0211

【国金食饮】白酒周期短期承压, 乳制品、调味品寻找中线机会20181231

(更多内容请下滑阅读)

国金食饮

长按二维码关注

周绍良丨记腊八粥

特别声明

国金证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告版权归“国金证券股份有限公司”(以下简称“国金证券”)所有,未经事先书面授权,任何机构和个人均不得以任何方式对本报告的任何部分制作任何形式的复制、转发、转载、引用、修改、仿制、刊发,或以任何侵犯本公司版权的其他方式使用。经过书面授权的引用、刊发,需注明出处为“国金证券股份有限公司”,且不得对本报告进行任何有悖原意的删节和修改。

本报告的产生基于国金证券及其研究人员认为可信的公开资料或实地调研资料,但国金证券及其研究人员对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,国金证券不作出任何担保。且本报告中的资料、意见、预测均反映报告初次公开发布时的判断,在不作事先通知的情况下,可能会随时调整。

本报告中的信息、意见等均仅供参考,不作为或被视为出售及购买证券或其他投资标的邀请或要约。客户应当考虑到国金证券存在可能影响本报告客观性的利益冲突,而不应视本报告为作出投资决策的唯一因素。证券研究报告是用于服务具备专业知识的投资者和投资顾问的专业产品,使用时必须经专业人士进行解读。国金证券建议获取报告人员应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问。报告本身、报告中的信息或所表达意见也不构成投资、法律、会计或税务的最终操作建议,国金证券不就报告中的内容对最终操作建议做出任何担保,在任何时候均不构成对任何人的个人推荐。

在法律允许的情况下,国金证券的关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能为这些公司正在提供或争取提供多种金融服务。

本报告反映编写分析员的不同设想、见解及分析方法,故本报告所载观点可能与其他类似研究报告的观点及市场实际情况不一致,且收件人亦不会因为收到本报告而成为国金证券的客户。

根据《证券期货投资者适当性管理办法》,本报告仅供国金证券股份有限公司客户中风险评级高于C3级(含C3级)的投资者使用;非国金证券C3级以上(含C3级)的投资者擅自使用国金证券研究报告进行投资,遭受任何损失,国金证券不承担相关法律责任。

此报告仅限于中国大陆使用。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。