周一:《固收+相对论》

据南财理财通最新数据,截至7月11日,全市场共发行理财产品数量161,910支。其中,理财公司发行数量为10,996支,占比6.79%,国有行发行产品数量为33,703支,占比20.82%;股份行发行产品数量为28,839支,占比17.81%;城商行发行产品数量为57,112支,占比35.27%;农村合作金融机构发行产品数量为28,180支,占比17.40%;外资行发行产品数量为3,080支,占比1.90%。

就投资性质来看,固收类产品占比77.61%,固收类产品仍是主流;混合类产品占比21.69% ;权益类产品占比0.69%;商品及金融衍生品类产品占比0.003%。

课题组将固收类产品分为纯固收和“固收+”,并进一步将“固收+”细分为“固收+权益”和“固收+期权”。本期《机警理财日报》将重点聚焦银行理财公司的“固收+期权”产品进行分析。

联系研究助理:19521241569(微信同号),申请南财理财通试用账号,查看最全银行理财数据。

一、南财理财通【理财风云榜】理财公司“固收+期权”产品榜单

理财公司发行的“固收+期权”类产品(覆盖全投资周期)榜单。据南财理财通数据,截至7月9日,有3家理财公司上榜,分别是招银理财、工银理财和中邮理财,上榜产品分别有4支、3支和3支。

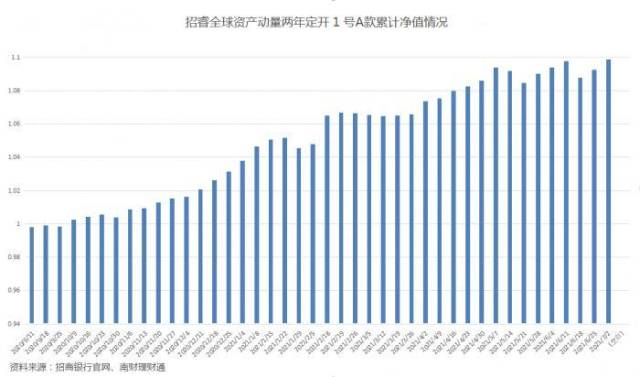

本次榜单中,排名第1的为“招睿全球资产动量两年定开1号A款”,其近6月净值增长率为6.54%,近6月年化波动率为3.60%。该产品于2020年9月8日成立,投资性质为固定收益类,运作方式为定开型,内部风险评级为二级(中低),其首次认购单笔最低金额为1000元,首个投资周期的业绩比较基准为1.60%-10.00%(年化)(区间型报价已被明确禁止,这是“销售新规”发布前发行的产品),首次募集规模为15.21亿元。

(一)产品结构设计

“招睿全球资产动量两年定开1号A款”采用“固收+期权”结构,其将不低于90%的资金投向固收类资产,将不超过10%的资金投向期权合约。其中,期权合约采用欧式看涨价差结构,该结构由一个执行价较低的看涨期权多头和一个执行价较高的看涨期权空头组成。其与单腿的欧式看涨期权的区别主要在于:

(1)应用场景不同

欧式看涨期权应用于单边大涨行情,而欧式看涨价差期权应用于温和上涨行情。选择何种结构与挂钩标的的走势特性有关。

(2)期权费不同

对期权合约买方而言,期权费属于沉没成本。由于欧式看涨价差结构中包含看涨期权空头,因此其期权费支出低于相同标的、同等执行价位、同等期限的单腿欧式看涨期权。

又因结构性产品的资产配置方法为“固收类(或类固收)资产*P+衍生品*(1-P)(P表示固收类或类固收资产的配置比例)”,即管理人可以通过调节固收类(或类固收)资产比例来设定产品收益类型。因此,相比单腿的欧式看涨期权,欧式看涨价差期权较低的期权费更易被固收类资产的票息所覆盖,可以降低产品风险等级。

(3)理财产品期限

由于欧式看涨期权适用于单边大涨行情,单边行情持续性较差,且单腿期权合约时间价值衰减速度较快,因此该结构更适用于短期理财产品。由于欧式看涨价差期权适用于温和上涨行情,即慢牛行情,因此其更适用于中长期理财产品。

(二)产品收益构成

“固收+期权”产品的收益可以分解为两部分:固定收益和浮动收益。

其中,固定收益部分主要受到3个因素影响:(1)固收类(或类固收)资产收益;(2)期权费支出;(3)税费支出。固收类资产收益与各费用之差决定了产品收益下限。

浮动收益部分受到2个因素影响:(1)挂钩标的走势;(2)期权合约的参与率。“招睿全球资产动量两年定开1号A款”挂钩招银理财全球资产动量指数(MMA指数),期权合约参与率未公布。

截至2021年7月9日,根据份额累计净值进行计算,“招睿全球资产动量两年定开1号A款”自成立以来的年化收益率为12.13%。

(三)产品底层资产

据2021年一季度运作报告显示,“招睿全球资产动量两年定开1号A款”的固收资产配置以非标资产和高等级 ABS 为主,并采用持有到期策略。期权合约挂钩 MMA 指数,一季度 MMA 指数的持仓集中在股指和大宗商品商品,在国债和黄金上均无持仓。

就固收资产而言,其投资比例占产品总资产的96.31%,其中直接投资比例为45.71%,主要投向ABS;间接投资比例为50.60%,主要投向非标资产,非标资产中含有较多的房地产融资项目。

值得注意的是,该产品多笔非标投资存在期限错配的问题。

根据“资管新规”要求,就开放式产品,非标资产的终止日不得晚于产品的最近一次开放日。“招睿全球资产动量两年定开1号A款”成立于2020年9月8日,投资周期为2年,最近一次开放日为2022年9月8日。截至2021年3月末,该产品距离最近一次开放日还有526天。

据南财理财通课题组统计,该产品合计投资非标资产21笔,其中19笔的终止日晚于产品最近一次开放日。

就该产品期限错配的问题,课题组采访了某知名券商分析师。该分析师表示,即使在过渡期内,理财公司发行的新产品也必须符合“资管新规”要求。

此外,课题组发现,在“资管新规”出台后,部分理财产品存在“阶段性持有超期限非标资产”这种打擦边球的情况,即管理人在产品到期日或最近一次开放日之前买入终止日超过产品到期日或最近一次开放日的非标资产,持有一段时间后,再在产品到期日或最近一次开放日之前抛售此类超限期的非标资产。就此问题,该分析师称,如果产品是老产品,没关系;如果是新产品、净值型产品,肯定是要(按照“资管新规”要求)合规的。

银行理财净值化转型经历了较为不易之路,当下正是行业转型关键收官之年,课题组认为机构做好风控、合规依旧是重中之重,对于行业存在的投资非标、期限错配等问题,课题组将陆续跟进深度报道,敬请关注。

(四)产品费率

“招睿全球资产动量两年定开1号A款”的固定投资管理费率为0.50%/年,托管费率为0.03%/年,认购/申购费为1.20%,浮动投资管理费的计提比例为20%,无赎回费和销售服务费。

2020年11月,招银理财对该产品浮动投资管理费的计提公式进行更正,更正后的公式为:

“每个计提评价日应计提的浮动投资管理费=(名义份额净值收益率-浮动管理费计提基准×区间天数÷365)×上一计提评价日(在计算第一个计提评价日的名义份额净值收益率时应指理财计划成立日)的理财计划份额净值×本计提评价日的产品份额数×收取浮动管理费的比例。”

相比更正前的表述方式,招银理财将公式中的计提基准由“5%”更换为“浮动管理费计提基准”。课题组认为,招银理财做此更正的目的在于与产品说明中的浮动管理费计提原则——“高水位原则”保持一致。

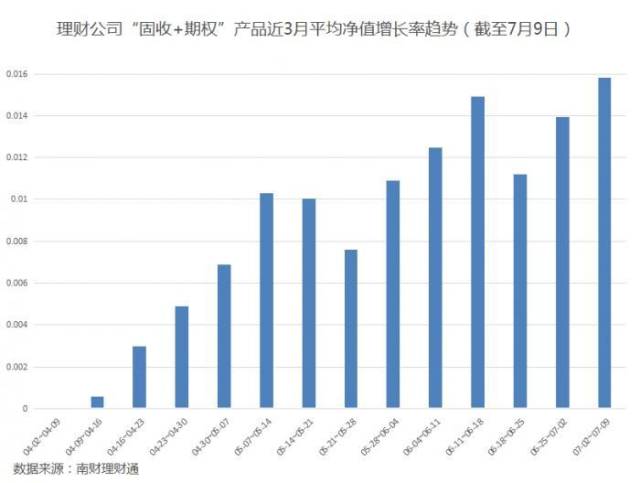

二、理财公司“固收+期权”产品平均收益趋势

【南财理财通】独家数据

据南财理财通数据显示,从理财子公司发行的锁哟“固收+期权”产品总体走势来看,近3月总体的行业平均净值增长率呈逐步走高态势。截至7月2日-7月9日该周,理财公司“固收+期权”产品近3个月平均净值增长率较基期上涨1.5830%,近3个月平均波动率较基期上涨0.2140%,近3个月平均最大回撤较基期下降1.5580%。

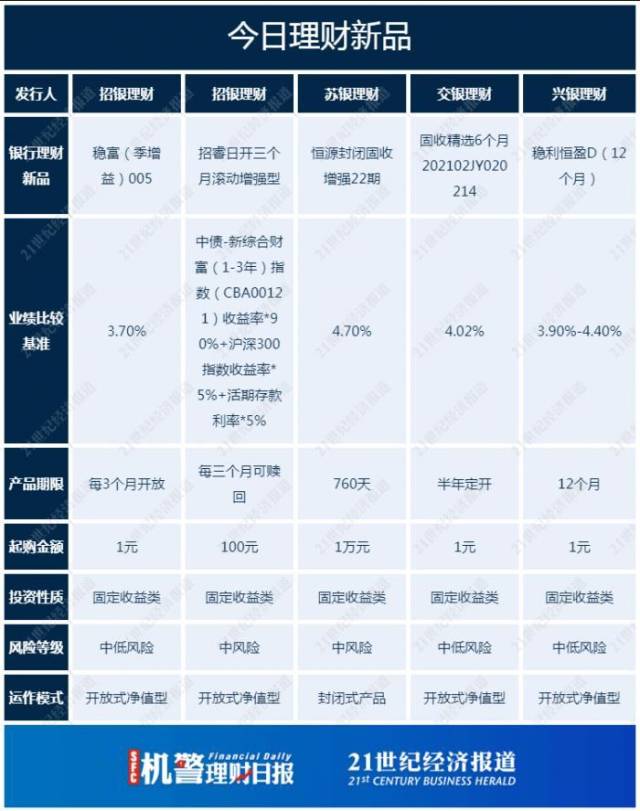

三、理财公司新品榜

本期,理财公司发行的理财产品以固定收益类为主,课题组选取5只理财新品供读者参考。

《机警理财日报》是南财理财通、21世纪经济报道旗下投资理财专栏,旨在帮投资者守好“钱袋子”。日报根据产品的投资性质对产品数据进行人工整理,每日内容各有侧重,周一聚焦固收+产品、周二纯固收产品、周三现金管理类产品、周四混合类产品、周五权益类产品,每周一至周五每日更新,尽在21财经APP,敬请关注!

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)

点击申请南财理财通试用账号,查看最全银行理财数据。

(数据分析师:周睿)

(编辑:汤懿兰)